Şirketlerin gerçek değeri satış aşamasındaki pazarlıkla oluşuyor

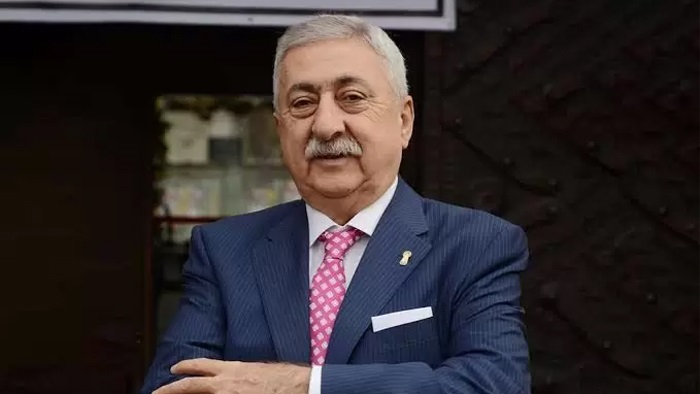

Şirketlerin gerçek değerinin satış aşamasındaki pazarlıkla oluştuğunu söyleyen Galatasaray Üniversitesi İİBF, İşletme Bölümü, Muhasebe-Finansman Anabilim Dalı Öğretim Üyesi Prof. Dr. Volkan Demir, şirketlerin değerinin ölçümü ve şirketlerde çok sık yapılan hatalar hakkında bilgiler verdi.

info@karadenizekonomi.com / 7.03.2022

Şirket değerinin saptanması için çeşitli yöntemler olduğuna değinen Prof. Dr. Volkan Demir, “Şirket değerinin saptanması için bazı yöntemler vardır. Bunlardan en sık kullanılanları indirgenmiş nakit akımları yöntemi, borsa oranlarına (çarpanlara) göre değerleme, ekspertiz ve net aktif değeri yöntemidir. Hesaplanan değerler şirketin değerini kesin olarak ifade etmemekle birlikte sadece belirli varsayımlara göre kullanıcılar için analiz edilebilir ve üzerinde çalışılabilir bilgiler ifade etmektedir. Şirketin gerçek değeri satış aşamasında pazarlıkla oluşmaktadır” diyerek açıkladı.

Şirket değerleme sürecinde; sektör analizinin yanı sıra şirketin tarihçesi, faaliyetlerinin konusu, üretim, satışlar ve kapasite gibi kriterlerin göz önüne alındığına dikkat çeken Prof. Dr. Volkan Demir, indirgenmiş nakit akımları yöntemi, borsa oranlarına göre değerleme, ekspertiz ve net aktif değeri gibi yöntemlerin kullanıldığını söyledi.

Şirket değerleme yöntemlerinin farklılıkları hakkında da bilgiler veren Prof. Dr. Volkan Demir, yöntemler hakkında şu bilgileri paylaştı:

“İndirgenmiş nakit akımları yöntemi: Bu yöntem, şirketin faaliyetlerinin operasyon ve finansman olarak ikiye ayrılması temeline dayanmaktadır.

Bu ayırımın sonucun, şirketin brüt değeri önümüzdeki (projeksiyonlarla belirlenir) yıllarda asıl faaliyetlerinden (operasyon) doğan serbest nakit akımlarının, şirketin sermaye maliyeti ile hesaplanan bir iskonto oranı ile bugünkü değerine indirgenmesine eşittir. Bu brüt değere portföydeki menkul kıymetlerin eklenmesi ve mevcut mali borçların çıkarılması sonucunda net değer ulaşılır.

Borsa (çarpanlara) oranlarına göre değerleme: Bu yöntemde, şirketin değeri, Türkiye’de ve/veya diğer ülkelerde faaliyet gösteren, menkul kıymet borsalarında işlem gören benzer şirketlerin ve/veya faaliyet sektörünün ortalama verileri ile karşılaştırılması sonucunda tespit edilir.

Net aktif değeri: Bu yöntemde, şirketin değeri, aktifinde kayıtlı bulunan sabit kıymetlerin piyasa değerlerinin, konunun uzmanı bir eksper tarafından tespit edilmesi ile hesaplanır. Bulunan tutar, şirketin belli bir tarih itibari ile bilançosunda yer alan sabit kıymetlerin defter değerinin yerine konması sonucunda oluşan özkaynak toplamı net aktif değerini verir.”

Özkaynağın güçlü olmasının şirketin faaliyetlerini yabancı kaynak finansmanı yapmadan ya da daha az gereksinim duyarak devam ettirebilmesini sağladığına da dikkat çeken Prof. Dr. Volkan Demir, “Ayrıca öz kaynaklar; bankalar, satıcılar ve 3. kişi alacaklılar nezdinde güvence teşkil etmektedir. Öz kaynağı güçlü olan işletmeler daha az fona gereksinim duyacağından finansman giderlerinden de o ölçüde kaçınacaklar ve bu durum da beraberinde karlılık artışı olarak finansal tablolara yansıyacaktır” dedi.

İşletme sermayesi yönetiminin aslında işletmedeki cari varlıkların yönetimi olduğunu ve bazı konulara odaklanılarak başarı sağlanabildiğini ifade eden Prof. Dr. Volkan Demir, “İşletme sermayesi yönetiminin başarılı yapılabilmesi için; nakit yönetimi, alacak-borç yönetimi, stok-satış döngüsü yönetiminin başarılı yapılması gerekmektedir. İşletmelerde en fazla ortaya çıkan sorunlardan biri olan işletme sermayesi eksikliğinin olumsuz etkileri, etkin bir işletme sermayesi yönetimi ile en aza indirilebilir. Bunun için stok edinimi, satışı, alacağın tahsilatı ve borcun ödenmesi süreçlerinin çok iyi incelenip finansman yapısının buna göre kurulması gerekmektedir” diyerek açıkladı.

Şirketler borçlanma ve öz kaynak dengesini kurmakta zorlanıyor

Şirketlerin genellikle borçlanma ve öz kaynak arasındaki dengeyi kurmakta zorlandığına da dikkat çeken Prof. Dr. Volkan Demir, “Aslından hangi durumun işletmelere daha fazla avantaj getireceği her işletme için değişebilmekte veya farklı riskleri beraberinde getirebilmektedir. İşletme finansman yapısını ağırlıklı olarak borç üzerinde kurduğu takdirde bu borç için katlandığı finansman giderlerini vergi kaldıracı olarak kullanabilmektedir. Ancak böyle bir durum devamlılık arz ettiğinde işletmenin borç sarmalına girme olasılığı artmakta, kredi ve finansman olanakları, limitler gibi sorunlar ortaya çıkabilmektedir. Finansman yapısı öz kaynak üzerine kurulduğunda, işletmeye kredi itibarı ve bununla birlikte birçok avantajı da beraberinde getirecektir. Ancak öz kaynağı sağlayan ortakların da en az alternatif maliyetleri kadar öz kaynak karlılığı beklentisi olabileceği de göz ardı edilmemelidir” ifadelerini kullandı.

Bütçe her işletmeye lazım

Genellikle bütçenin sadece büyük işletmeler tarafından yapıldığına dair yanlış bir algının olduğunu söyleyen Prof. Dr. Volkan Demir, “Halbuki bütçe işletmenin satışından tahsilatına kadar tüm faaliyetlerinin en az bir yıl için planlanması ve sistematik olarak izlenmesi sürecidir. Bu nedenle de işletme büyüklüklerine bakılmaksızın bütçe yapılmasında işletme yönetimi için birçok fayda vardır. Bunların başında vergi planlaması, nakit planlaması gibi konular gelmektedir” açıklamasında bulundu.

Çok Okunanlar

Fındık Fiyatları

Son Güncelleme : 2026-01-31 09:24

| Şehir | Levant |

|---|---|

| TMO | 200 TL |

| GİRESUN | 283,00 TL |

| ORDU | 283,50 TL |

| DÜZCE | 283,50 TL |